- Где взять деньги для старта?

- Кредит в банке

- Инвестиции третьих лиц или организаций

- Деловой партнер

- Развиваем бизнес за счёт собственных средств

- Краудфандинг

- Онлайн-платформы инвесторов

- Брокеры

- Гранты и субсидии для предпринимателей от государства

- Субсидия от центра занятости (ЦЗ)

- Субсидия на развитие бизнеса

- Субсидия за трудоустроенного безработного

- Субсидия за простои в нерабочие дни во время эпидемии

- Какие еще есть субсидии

- Причины отказа по заявке на получение субсидии

- Гранты от Фонда содействия инновациям

- Гранты от Федерального агентства по делам молодёжи (Росмолодёжь)

- Что нужно сделать, чтобы получить субсидию

- Изучите сайт центра занятости населения

- Встаньте на учет в службе занятости по месту прописки

- Пройдите тестирование

- Напишите бизнес-план

- Подайте документы в центр занятости

- Дождитесь оценки проекта

- Зарегистрируйте ИП или ООО в налоговой инспекции

- Уведомьте центр занятости о регистрации компании

- Типичные ошибки новичков

Где взять деньги для старта?

Начальный капитал, пусть и минимальный, понадобится для реализации любой бизнес-идеи. Если вы планируете продавать продукт, вам нужно будет приобрести хотя бы небольшую пробную партию, арендовать комнату и создать веб-сайт. Для производства даже в домашних условиях требуется сырье и оборудование. Для оказания услуг — соответствующие инструменты и материалы. Все это потребует денег.

Где их найти:

- брать взаймы у родственников или друзей. Это наиболее выгодный вариант, так как вы можете занять необходимую сумму без процентов, а затем отблагодарить себя за помощь небольшим подарком. Если это невозможно, продолжайте;

- получить финансирование. Для этого необходимо отслеживать все существующие предложения, сравнивать условия и выбирать выгодный тариф для малого бизнеса. Лучший выход из ситуации — кредитная карта или специальный заем от государства. В Интернете есть множество рейтингов, сравнивающих ставки по различным банковским программам;

- получить грант. Такая помощь предоставляется государством и различными фондами для поддержки начинающих предпринимателей. Чтобы стать соискателем гранта, вам необходимо найти информацию о текущих программах в сети, разработать бизнес-план и подать заявку;

- продать недвижимость. Крайний вариант, но и в нем есть где остановиться. Некоторые, например, продают машину и вкладывают вырученные средства в открытие бизнеса. При правильном подходе через некоторое время вложение окупится с лихвой, а значит, можно будет без проблем купить новую машину.

Если ваши финансы очень ограничены, мы рекомендуем подумать о работе с предоплаченным заказом или о системе прямой поставки.

Дропшиппинг — это бизнес-модель, в которой продавец выступает в качестве посредника между производителем и конечным потребителем. Собирает заказы, формулирует вопросы, передает необходимую информацию поставщикам. Затем поставщики завершают заказ и отправляют его напрямую покупателю без указания деталей. Дропшиппер получает прибыль в виде надбавки к оптовой стоимости. Эта схема требует минимальных вложений. Многие компании работают над этим.

Кредит в банке

Самый простой, понятный и быстрый способ найти деньги. Сходите в банк, заполните заявку, соберите документы и ждите одобрения. Как только договор будет подписан, деньги зачисляются на ваш счет, кредитную карту или выдаются наличными. На первый взгляд все просто. Но есть подводные камни:

- Новые предприниматели не хотят давать ссуды. Сбербанк, например, не кредитует индивидуальных предпринимателей, зарегистрированных менее года назад. В других банках условия могут быть более мягкими, но это общая тенденция.

- Если вы берете конкретный кредит для компании, вам придется собрать много документов. В дополнение к понятным и знакомым ссылкам и выдержкам вам потребуется бизнес-план. Это финансовый документ проекта, из которого хорошо видно, что он прибыльный и есть средства на погашение кредита. Помимо бизнес-плана банк запросит другие документы. Не думайте, что получить деньги для открытия собственного дела так же просто, как получить ссуду на покупку автомобиля. Пакет документов для потребительского кредита сильно отличается от такого же пакета для бизнес-кредита. Очевидно, больше. Некоторые банки запрашивают аренду помещения, фотографии магазина и многое другое.

- При оформлении кредита индивидуальному предпринимателю учитываются все существующие кредиты предпринимателя и его личные кредиты. Если ваша кредитная история не является фонтаном, вам, скорее всего, откажут в кредите. То же самое и с теми индивидуальными предпринимателями, которые ранее были признаны банкротами.

- Деньги не выдадут, если у вас нет собственного стартового капитала. То есть «кредит без первоначального взноса» вам не светит. У вас должны быть собственные средства. Как много? Это зависит от банка. Это может быть 5 или 50% от суммы кредита.

- Может потребоваться гарантийный залог. Если кредит берется на индивидуального предпринимателя, то подойдет личное имущество индивидуального предпринимателя. Напоминаем: в этом случае индивидуальный предприниматель несет ответственность перед кредиторами своими активами.

Чтобы получить ссуду в банке, нужно поспешить. Многие начинающие бизнесмены идут другим путем: берут ссуду на личные нужды, то есть просто берут потребительскую ссуду. Допустим, пока я не уйду с работы, буду брать деньги за бизнес. Это неплохой вариант, но он подходит только тем, кто точно знает, как будут выдавать кредит.

В общем, надо 100 раз подумать, прежде чем брать кредит для стартапа. Ирония судьбы в том, что никто никогда не расскажет, как все пойдет. А банку совершенно безразлично, получите вы прибыль или нет — ссуду придется отдавать. Даже если, не дай бог, через пару месяцев вы закроете свой бизнес, вам все равно придется вернуть деньги. Можно, конечно, застраховать ответственность перед банком в случае банкротства, но это повлечет за собой лишние расходы.

Лучше всего брать кредит на пополнение оборотных средств. Вы уже некоторое время занимаетесь бизнесом и имеете довольно хорошее представление об оборотах, выручке и показателях прибыли компании. Вы можете прикинуть, сколько денег вы можете отложить на выплату процентов по кредиту. И самое главное, теперь вы знаете: у вас есть деньги на погашение кредита.

По сравнению с другими вариантами, кредит имеет огромное преимущество. Он заключается в том, что после выплаты кредита вы никому ничего не должны. То есть кредит ограничен по времени. Чего нельзя сказать о других методах инвестирования.

Инвестиции третьих лиц или организаций

В наше время любое вложение в бизнес называется вложением. Бабушка отдала внуку часть своих сбережений, чтобы он открыл собственное дело — все, бабушка — инвестор. Это неправда. Инвестиция начинается с подписания инвестиционного соглашения между сторонами.

На самом деле видов вложений огромное количество. Перечислим основные из них:

- венчурные инвестиции. Это когда частное лицо, компания или инвестиционный фонд инвестируют в стартап. Риски огромны, но потенциальная выгода может быть значительной;

- инвестиции в успешные существующие компании. В этом случае инвестор финансирует те предприятия, которые давно успешно работают на рынке. Доход здесь ниже, но потерять деньги практически нет;

- вложения в ценные бумаги. Это вложения в акции, облигации и так далее. В основном это затрагивает государственные учреждения и крупные корпорации;

- прямые инвестиции в основной капитал. В этом случае деньги инвестора идут на приобретение оборудования, инструментов, транспортных средств, зданий и сооружений.

Типы вложений можно перечислять бесконечно. Это огромная рабочая машина с многомиллиардным оборотом, живущая по своим законам. Но как бы инвестор ни вкладывал в вас деньги, важно одно: станет он совладельцем компании или нет.

Если инвестор приобретает долю вашего бизнеса, он фактически перестает быть инвестором, а является полноправным участником проекта. Он участвует в собрании учредителей, имеет право голоса, его данные могут быть внесены в устав. Такие вещи оправданы, когда речь идет о крупных инвестициях, сопоставимых со стоимостью бизнеса.

Но здесь есть ловушка. Именно по этой схеме раздавливаются фирмы. Возьмем пример.

Допустим, весь ваш проект стоит миллион рублей. Вы вложили этот миллион. В какой-то момент находят состоятельного основателя и он предлагает добавить к проекту 9 миллионов и стать одним из основателей. Вы, конечно, не раздумывая соглашаетесь: на эти деньги можно вывести бизнес на новый уровень, отказываться глупо.

Следовательно: ваша доля в бизнесе — 10%, доля нового учредителя — 90%. Кто в этой ситуации будет диктовать свои условия? Очевидно, не ты. В какой-то момент вы можете полностью потеряться от участия в проекте — есть способы сделать это. Обычно они предлагают продать долю в бизнесе и мирно приземлиться. Предложение, от которого нельзя отказаться, как гласит культовый боевик.

Даже если вы будете придерживаться этой аргументации, распределение прибыли будет явно не в вашу пользу. Выплаты учредителям, как правило, производятся пропорционально долям уставного капитала. В вашем случае это 10 процентов. То есть с каждого рубля чистой прибыли вы получите 10 копеек, а инвестор — 90 копеек, если очень грубо посчитать.

Если инвестор не претендует на долю в вашем бизнесе, то все проще. Вы остаетесь полноправным владельцем и владельцем бизнеса, но теперь вы должны делиться прибылью с теми, кто вложил в вас деньги. Размер и сроки выплаты дивидендов определяются инвестиционным соглашением. Вы можете платить каждый месяц, год или квартал.

И самое ужасное, что теперь так будет всегда. Если кредит в банке можно вернуть и забыть, как страшный сон, такая цифра не подойдет инвестору. Давайте будем честными — главная цель инвестора — заработать на вас как можно больше денег. Желательно — ничего не делать. Это не филантроп, который просто хочет помочь вашему бизнесу. Это такой же бизнесмен, как и вы. А главная цель каждого предпринимателя — прибыль.

Как бы то ни было, инвестирование очень популярно как у предпринимателей, так и у самих инвесторов. Здесь есть много преимуществ:

- возможность привлекать практически неограниченные средства. Если банковский кредит ограничен вашей кредитоспособностью, инвестор может дать то, что считает нужным;

- если бизнес внезапно обанкротится, инвестор потеряет свои деньги, а вы ничего не должны. Но это возможно при грамотно составленном инвестиционном соглашении. Да, собственность компании будет продана и разделена между кредиторами, но вы не несете никакой личной ответственности перед инвесторами;

Где найти инвестора:

- в интернете как и все Investors.ru. Ресурс работает по принципу биржи, в которой предприниматели ищут инвесторов, а желающие вложить деньги — инвестиционные проекты;

- среди знакомых успешных бизнесменов. Используйте все каналы: рассылки, личные встречи, телефонные разговоры. Найти инвестора можно на семинаре, форуме или бизнес-конференции;

- инвесторы сами найдут вас. Правильно: они придут и дадут деньги. Многие опытные игроки на этом рынке имеют наметанный глаз и рассчитывают прибыльные ничьи на лету. Может, это все о тебе.

В целом инвесторов интересуют перспективные масштабируемые проекты, стоимость которых может увеличиваться в разы. Сегодня он вложил деньги в магазин, а завтра — совладелец сети федерального масштаба. Это главная мечта каждого инвестора.

Деловой партнер

Следовательно, исходные данные такие же. Не хватает личных средств для бизнеса, а также прибыли на новые проекты и пополнение оборотных средств. И как раз в этот момент школьный друг наживает небольшой капитал и просит взять его на борт в качестве партнера. При прочих равных: он будет учредителем, совладельцем и полноправным участником проекта.

Что ж, это хорошо. Этот подход лишен многих недостатков двух предыдущих вариантов, но преимуществ более чем достаточно:

- минимальная ответственность. Все участники сделки понимают, что дела могут пойти не так. В этом случае партнеры делят и несут убытки в соответствии с уставом ООО. Лично никто никому не должен;

- с ним легче работать. Полноценный деловой партнер, в отличие от инвестора или банка, больше заинтересован в успехе бизнеса. Поэтому, скорее всего, он будет на равных участвовать в жизни компании.

Получается, что ваш бизнес не занимает деньги извне, а управляется собственными средствами. Это очень ценно, потому что вам не придется ни с кем делиться. Однако эти источники обычно ограничены. Чтобы выйти на новый уровень, когда нужны серьезные инъекции, придется прибегнуть к первым двум методам.

Развиваем бизнес за счёт собственных средств

Самый очевидный способ развивать свой малый бизнес — это инвестировать свои сбережения. Некоторые собирают деньги для открытия собственного дела в течение нескольких лет. Вы можете открыть вклад и постоянно откладывать на него свою зарплату, подарки, льготы и так далее. Рано или поздно вместо того, чтобы «работать на дядю», вы начнете работать на себя.

Мы собрали плюсы и минусы этого метода в таблице.

| Преимущества | Недостатки |

|

|

Краудфандинг

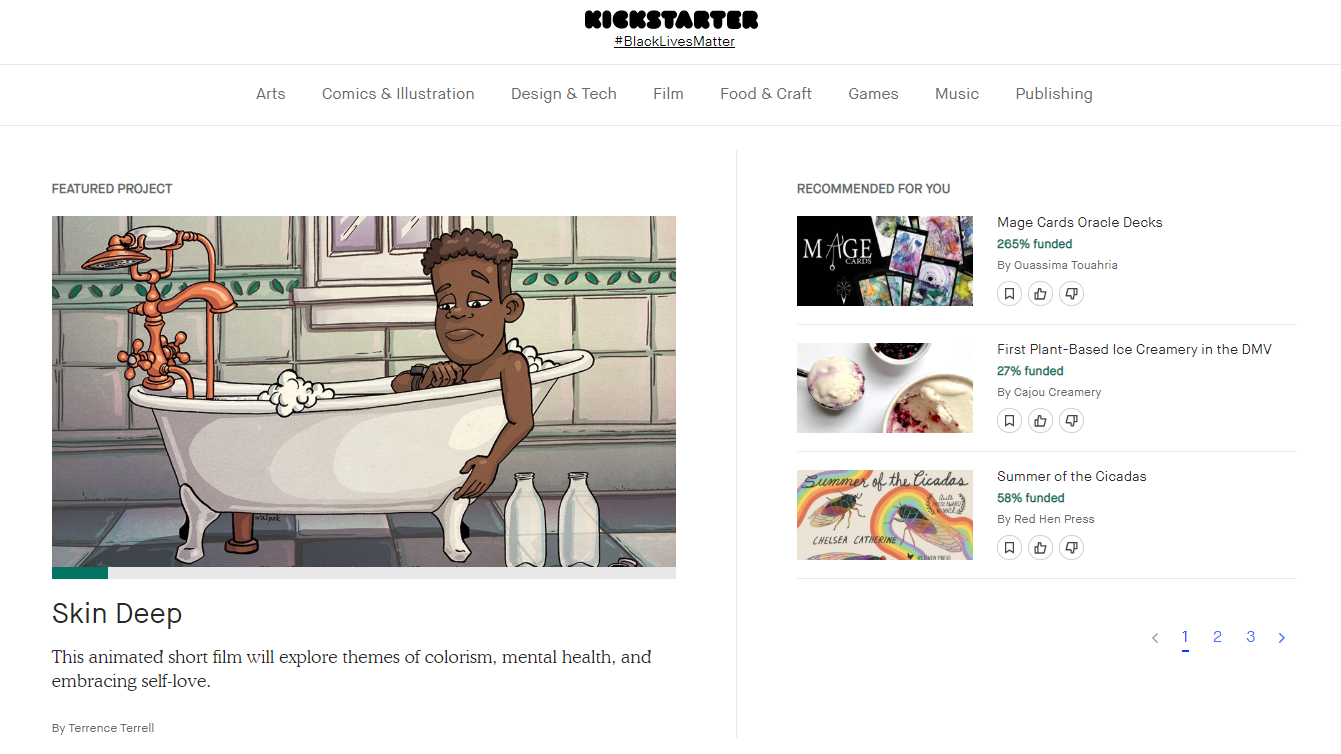

Деньги для индивидуального предпринимателя или ООО на развитие бизнеса могут быть собраны с помощью краудфандинга, собирая деньги от людей, которым нужна специальная платформа в Интернете. Например, вы хотите открыть шоколадную фабрику на солнечной энергии. Такой бизнес ОЭС. Опубликуйте информацию о своем проекте на сайте и укажите запрашиваемую сумму. Любой желающий может пожертвовать что угодно — от копейки до рубля.

Доноры не получают доли в бизнесе, но деловые люди обычно дают им некоторые льготы — скидки на продукты или бесплатные образцы.

Краудфандинговых площадок много: Kickstarter (кстати, идея шоколадной фабрики идет отсюда!), Boomstarter, Ya. Соберу и так далее.

| Преимущества | Недостатки |

|

|

Прежде чем пробовать краудфандинг, сделайте некоторые предварительные расчеты. Помните, что вы не получите все собранные деньги — сайты берут комиссионные, бюджет собирает налоги, а самих спонсоров нужно чем-то вознаграждать.

Онлайн-платформы инвесторов

Сегодня вам даже не нужно выходить из дома, чтобы найти нужные связи. Существует множество онлайн-платформ, на которых вы можете не только найти информацию о том, как вести бизнес, но и напрямую встретиться с инвесторами.

примечательно, что сегодня инвестиционные клубы собираются не только на сайтах, но, например, в группах в социальных сетях и тематических чатах. Да, есть много мошенников и таких людей, ищущих капитал. Но есть возможность, так почему бы не воспользоваться ею в интересах своего бизнеса?

Брокеры

Есть люди, которые профессионально ищут инвесторов на процент от привлеченных средств. Важно обратиться к специалисту, который в случае успешной транзакции примет оплату, не попросит предоплату и исчезнет с деньгами.

Брокерские фирмы предоставляют мощную рекламу, проводят лекции для инвесторов. Однако брокеры с хорошей репутацией работают не со всеми. Для них важно доверие инвесторов. Отбор серьезных компаний очень строгий, сможете ли вы его пройти?

Разновидностью этого испытанного метода является влиятельный человек: опытный и известный инвестор, который знает предмет, знает своих коллег и может «подобрать» ваш проект. Как правило, инфлюенсер тоже берет процент, но более скромный, чем брокер.

Гранты и субсидии для предпринимателей от государства

Государство оказывает финансовую поддержку предпринимателям в виде грантовых программ. Он предполагает выделение средств в виде субсидий и различных грантов для бизнеса.

В 2021 году размер грантов и субсидий варьируется от 60 тысяч рублей до 25 миллионов. Чтобы получить представление о мерах по поддержке малого и среднего предпринимательства в регионах, рекомендуем ознакомиться с сайтом Минэкономразвития РФ. Кроме того, подробную информацию можно получить в региональных инфраструктурных центрах МСП, адреса которых доступны на сайте «Мой бизнес».

Цель взносов на расходы и некоторых видов субсидий обязательно отражается в бизнес-плане, который предприниматель должен представить в компетентный орган для получения помощи. Вы не можете тратить деньги в одиночку. На какие задачи разрешено тратить деньги:

- Покупка оборудования или его модернизация.

- Аренда или ремонт коммерческой недвижимости. Не более 20% от полученных денег. Для подтверждения затрат необходимо заключить договор.

- Оплата программного обеспечения, необходимого для ведения бизнеса, получения лицензий, патентов.

- Покупка сырья, расходных материалов. Не более 20% от полученных денег.

Все потраченные деньги необходимо будет сообщить, поэтому важно сохранить подтверждающие платежные документы.

Субсидия от центра занятости (ЦЗ)

Этот вид поддержки ориентирован на неработающих граждан, желающих заниматься индивидуальной предпринимательской деятельностью. Для открытия собственного дела им необходимо:

- обратиться в центр занятости и зарегистрироваться как безработный;

- затем заполните заявку;

- пройти предложенный курс по основам предпринимательства и сдать экзамен;

- поэтому начинающему предпринимателю необходимо выбрать вид бизнеса, разработать и представить грамотный бизнес-план для данного вида бизнеса;Что следует указать в бизнес-плане:

- Основные перспективы развития конкретного направления бизнеса.

- Принимая во внимание риски, связанные с этим видом бизнеса.

- Пошаговый план финансового развития.

- после фазы одобрения заявки вам необходимо будет зарегистрироваться в качестве индивидуального предпринимателя в налоговом органе;

- собрать пакет документов и обратиться в государственную организацию с заявкой на получение гранта на развитие бизнеса.

Возмещение выплачивается в течение 60 дней с момента подачи заявления и с момента принятия документов. Начинающим предпринимателям будет оказана бесплатная материальная помощь порядка 60 тысяч рублей. Размер ее невелик, но этих денег хватит на покрытие расходов по организации бизнеса: нотариус, оплата пошлин и т.д. Размер субсидии в регионах лучше уточнить в региональных центрах занятости.

Деньги расходуются строго адресно, иначе придется возвращать деньги. Через 3 месяца нужно приехать в центр занятости и предоставить подтверждающие документы по этому вопросу.

Для самостоятельной регистрации индивидуального предпринимателя потребуется время. Чтобы сохранить его и как можно скорее начать свой бизнес, вы можете зарегистрировать индивидуального предпринимателя с помощью Кассы МТС. Подберем и внедрим оптимальное решение для любого вида бизнеса.

Субсидия на развитие бизнеса

Грант предоставляется на конкурсной основе уже активным молодым предпринимателям, желающим расширить свой бизнес. Его размер варьируется от 300 до 500 тысяч рублей. Также потребуется бизнес-план с описанием того, что это на сегодня и что будет после инвестиций.

Конкурсный отбор проводится по следующим показателям: создание рабочих мест, увеличение заработной платы сотрудников, рост выручки и производительности труда, характеристики закупаемого оборудования.

Государство готово покрыть до 50% сметных затрат. Для инвестирования в проект важно иметь собственные сбережения. Неизрасходованный остаток начисленной суммы или ненадлежащее использование средств необходимо будет вернуть в госбюджет.

Субсидия за трудоустроенного безработного

В 2021 году в соответствии с Постановлением Российской Федерации от 28 декабря 2010 г. 362 от 13.03.2021 г., на каждого занятого безработного работодателю выплачивается субсидия в размере 3-х минимальных заработных плат. Нанятый на работу сотрудник должен быть указан как безработный в CPC с 1 августа 2021 года и не иметь статуса индивидуального предпринимателя или самозанятого лица.

Условия получения гранта для организации:

- работодатель зарегистрирован до 1 января 2021 года;

- нет долгов по налогам и комиссиям, зарплатам, штрафам и так далее;

- компания не находится в процессе банкротства, реорганизации, ликвидации;

- заработная плата нового сотрудника составляет не менее 1 МРОТ по региону;

- сотрудник нанят на полный рабочий день.

Заявление о помощи можно подать на сайте trudvsem.ru через месяц со дня приема на работу безработного, но не позднее 15 декабря 2021 года. Помощь предоставляется тремя частями.

Информация о гранте предоставлена Фондом социального страхования Российской Федерации.

Субсидия за простои в нерабочие дни во время эпидемии

Единовременная выплата предназначена для предприятий в наиболее пострадавших регионах. Минимальная заработная плата (12 792 рубля) на одного сотрудника. Основанием для этого является Постановление Правительства Российской Федерации от 27.07.2012 г. 1849 от 28 октября 2021 г.

Заявки принимаются в личный кабинет налогоплательщика на сайте ФНС с 1 ноября 2021 года, выплаты будут происходить с 15 ноября до конца 2021 года. Информацию о субсидии предоставляют региональные налоговые инспекции.

Какие еще есть субсидии

- Лизинг оборудования. Взнос на оплату до 70% первого взноса при заключении договора аренды оборудования. Также номинирован путем конкурсного отбора.

- Выплачивать проценты по кредитам. Зачет стоимости процентных платежей по кредитам, полученным на поддержку и развитие деятельности.

- Участвовать в выставках. Компенсация до 50% затрат. Выставка в России — до 350 тысяч рублей, выставка за рубежом — до 700 тысяч рублей.

- За рекламу до 300 тысяч рублей, но не наличными, а в товарах или услугах для рекламной кампании вашего бизнеса. Допустим, вы хотите создать веб-сайт или вам нужно вести инстаграмм.

- За транспортировку грузов за границу, сертификацию продукции, получение патентов и сертификатов — до 3 млн руб.

Региональные отделения Федеральной корпорации по поддержке малого и среднего бизнеса предоставляют информацию о возможных субсидиях. Их список опубликован на сайтах корпорации corpmsp.ru и mybusiness.rf.

В результате пандемии во всех регионах страны начали работать горячие линии для поддержки бизнеса в сложных экономических условиях. О всех мерах господдержки бизнесменов будут информировать по специальным телефонным номерам. Список номеров горячей линии федерального и регионального уровней доступен на сайте mybusiness.rf

Также есть онлайн-консультации с центрами «Мой бизнес» на официальном ресурсе Минэкономразвития РФ — Цифровой платформе МСП.

Причины отказа по заявке на получение субсидии

Обстоятельства отказа:

- Неправильный выбор направления ведения бизнеса. Государство не поддерживает производство алкогольной и табачной продукции, банковский сектор и страховую отрасль.

- Подать заявку на грант. Вероятность выхода из строя 80%.

- Безграмотный бизнес-план. Недостаточный детальный учет доходов и расходов, отсутствие необходимых расчетов, слишком длительный срок амортизации, отсутствие описания экономической и социальной значимости.

- Завышенная сумма запрашиваемой ссуды.

- Отсутствие описания направления расходования. Важно показать, на что будут потрачены деньги. Без этого государственные органы не смогут контролировать целевое расходование денег.

Гранты от Фонда содействия инновациям

Фонд содействия инновациям — это государственная некоммерческая организация, поддерживающая инновационный малый бизнес.

Самая востребованная программа фонда — программа «Умник». В рамках программы молодые разработчики и исследователи (в возрасте от 18 до 30 лет) могут получать деньги на реализацию своих исследовательских проектов. Такие проекты должны быть ориентированы на торговлю.

Для участия в конкурсе необходимо:

Шаг 1. Выберите направление проекта. Всего существует шесть направлений:

- H1. Цифровые технологии.

- H2. Медицина и технологии для сохранения здоровья.

- H3. Новые материалы и химические технологии.

- H4. Новые интеллектуальные производственные устройства и технологии.

- H5. Биотехнология.

- H6. Ресурсосберегающая энергия.

Шаг 2. Задайте вопрос и расскажите о проекте. Главное: проект должен быть не только инновационным, но и коммерциализированным, т.е он может продаваться на рынке как готовый продукт.

Мой проект, с которым я выиграл Smart Man, называется «Разработка виртуальной химической лаборатории с преподавателем на основе технологии искусственного интеллекта». Я подал заявку на руководство H1. Цифровые технологии. Далее в заявку заполняется информация о проекте: общая информация, научно-техническая часть (описание разработки и обоснование проведения исследования, требования к патентной защите, а также программа), товарность научных результатов (объем, анализ конкуренции, маркетинговый план, объем инвестиций)… Дополнительно к заявке прилагается презентация проекта.

Шаг 3. Завершите два этапа конкурса. Обычно первый тур проходит заочно, когда эксперты оценивают заявку соискателя на грант. Второй тур проходит в формате очной презентации, когда участник представляет свой проект и отвечает на вопросы экспертов.

Жюри серьезно оценивает проект. Мой первый проект не прошел полуфинальный экзамен, так как вопрос был написан плохо. Эксперты оставили мне отзыв об обработке заявки, благодаря чему я смог организовать новый проект и выиграть конкурс. Победитель конкурса «Умник» получает грант в размере 500 тысяч рублей: 200 тысяч сразу и еще 300 тысяч после завершения первого этапа НИОКР. Всего на выполнение НИОКР отводится два года.

Помимо «Умника», предприниматели могут подать заявку на участие в следующих программах Фонда: «Старт», «Интернационализация», «Развитие», «Сотрудничество», «Маркетинг».

Гранты от Федерального агентства по делам молодёжи (Росмолодёжь)

Росмолодежь входит в платформу автономной некоммерческой организации «Россия — Страна возможностей», созданной в 2018 году по инициативе президента. Молодые люди 14-30 лет, участвующие в конкурсах Росмолодежи, могут выиграть гранты на реализацию своих бизнес-идей.

Росмолодежь регулярно проводит Всероссийский конкурс молодежных проектов среди физических лиц. В 2019 году на конкурс было подано более 23 тысяч заявок, грантовый фонд составил 2,6 млрд рублей. Максимальный размер гранта для физических лиц составляет от 1,5 до 2,5 миллионов рублей.

Чтобы подать заявку на получение гранта от Росмолодежи, вам необходимо:

Шаг 1. Выберите конкурс и номинацию. Всего существует три конкурса:

- Всероссийский конкурс молодежных проектов.

- Конкурс на соискание грантов государственной программы «Патриотическое воспитание граждан Российской Федерации на 2016-2020 годы».

- Конкурс молодежных проектов Северо-Кавказского федерального округа.

Среди номинаций — молодежные СМИ, спорт, здоровый образ жизни, туризм, творческие инициативы, межнациональное взаимодействие, развитие социальных лифтов.

Шаг 2. Завершите регистрацию и подайте заявку. В приложении необходимо описать проблемы, которые решает проект, подробно объяснить его суть, рассказать об ожидаемых результатах проекта и способах его реализации. Также необходимо будет приложить копию паспорта, СНИЛС, ИНН и реквизиты банковского счета. Подробную информацию о заполнении заявки можно найти в разделе «Методические рекомендации» на сайте Росмолодежи.

Шаг 3. Получите одобрение экспертной комиссии. Эксперты изучают каждый проект заочно и оценивают публичную презентацию участника. Важны уникальность и реализуемость проекта, перспективы развития, социальная значимость и обоснованность затрат на реализацию.

Я выиграла стипендию Росмолодежи в заочном конкурсе физических лиц в 2019 году с образовательным проектом для молодежи: Виртуальные лаборатории «Ломоносов» в размере 1,4 млн рублей. В рамках этого проекта мы с моей командой провели 25 обучающих семинаров по изучению естествознания в виртуальной реальности.

Грантовый конкурс для физических лиц полностью отличается от Smart Man, здесь важна социальная составляющая, как и смета проекта. Этот грант не включает заработную плату руководителя проекта. Жюри оценивает вопрос по многим пунктам; На сайте Росмолодежи есть целая инструкция, как правильно заполнить заявку. Самое главное — это логическая последовательность проекта, решение конкретной проблемы для конкретной аудитории и реалистичная оценка.

Шаг 4. Отправьте отчеты. Необходимо предоставить отчет по каждому пункту сметы, указанному на этапе формулирования заявки. Победители конкурса получают инструкции от агентства о том, как правильно подавать закрывающие документы и квитанции.

Что нужно сделать, чтобы получить субсидию

Вы можете получить обе субсидии одновременно: компенсацию за оформление документов при регистрации компании и субсидию на открытие малого бизнеса. В данном случае процедура такая же, поэтому далее мы поговорим только об алгоритме выдачи гранта.

Изучите сайт центра занятости населения

Чтобы проверить, есть ли субсидия на открытие бизнеса в вашем районе, изучите информацию на сайте центра занятости. Скорее всего, вам поможет раздел «Содействие самозанятости».

Например, для жителей Красноярска информацию о разовой государственной помощи предпринимателям можно найти во вкладке «Претенденты».

Если на сайте ничего не говорится о Программе поддержки малого бизнеса или у вас есть какие-либо вопросы, позвоните или отправьте запрос в Центр карьеры.

Встаньте на учет в службе занятости по месту прописки

Заполните два заявления в службе занятости: на получение пособия по безработице и на намерение открыть малый бизнес. Если вы получаете предложения с вариантами работы, вам нужно получить отказ от работодателей

Пройдите тестирование

Тест помогает понять серьезность намерений будущего предпринимателя и оценить его знания. Похоже на тест на IQ. Вам необходимо завершить последовательность, выбрать еще один пункт или один из вариантов ответа. Тест также содержит вопросы по маркетингу и налогообложению.

Если у вас плохие результаты теста, вы можете пройти обучение в центре занятости.

Напишите бизнес-план

Это самый сложный и трудоемкий этап. Общепринятой процедуры написания бизнес-плана не существует. У всех центров занятости свои требования к его составлению: где-то дадут методическое руководство, где-то расскажут об общих рекомендациях, а где-то даже предложат найти бизнес-план в Интернете и сделать это по аналогии.

Подайте документы в центр занятости

Чтобы стать соискателем гранта, подайте в центр занятости следующие документы:

- Копия паспорта;

- Бизнес-план в бумажном и электронном формате;

- Копия документа об окончании профессионального обучения;

- Заявление о предоставлении единовременной финансовой помощи для открытия малого бизнеса;

- Заявление о единовременной материальной помощи для подготовки документов к государственной регистрации.

Пример заявки на оказание единовременной материальной помощи для подготовки документов

Дождитесь оценки проекта

он определяется экспертной комиссией на основании бизнес-плана. Бывают ситуации, когда идея нравится, но есть недоработки в бизнес-плане или не выполняются требования к оформлению документа. В этом случае вам необходимо лично защитить свой проект.

Защита бизнес-плана похожа на защиту диплома о высшем образовании. Сначала нужно провести презентацию проекта, а затем ответить на вопросы членов комитета. Как и на любом экзамене, нужно отвечать уверенно, четко и точно. Важно показать, что вы понимаете, о чем говорите.

В случае положительного решения заключается договор об оказании материальной помощи.

Зарегистрируйте ИП или ООО в налоговой инспекции

О том, что лучше всего открыть индивидуальному предпринимателю или ООО, как зарегистрировать индивидуального предпринимателя или ООО — читайте в нашем блоге.

Уведомьте центр занятости о регистрации компании

После регистрации компании подайте подтверждающие документы в центр занятости:

- Выписка из реестра юридических лиц единого государства или реестра индивидуальных предпринимателей единого государства;

- Документы, подтверждающие затраты на подготовку документов к государственной регистрации, уплату государственной пошлины, оплату нотариальных услуг, приобретение бланков документов, изготовление печатей, штампов.

Типичные ошибки новичков

Многие новички, которые хотят начать бизнес с нуля с небольшими деньгами или вообще без денег, совершают похожие ошибки:

- Они приходят с множеством самооправданий и отговорок. Самые распространенные убеждения в отношении стартапов — это дорого, а у меня нет денег; Нет времени; это сложно и страшно; нет соединения; на рынке нет места, все идеи уже реализованы; Я не хочу рисковать; Я не умею вести дела. Вы должны отбросить свои страхи и действовать, иначе нет никакого выхода.

- Не обращайте внимания на детали. Обычно начинающие предприниматели начинают с основных идей проекта и личной мотивации. Вы должны мыслить широко и не сводить планирование к минимальным расчетам.

- Неправильно ставьте цели. Ставя цель, стоит понимать, что сразу всего добиться не получится. Ключевые показатели эффективности вытекают из целей: ключевых показателей эффективности, которыми вы будете руководствоваться в процессе работы. Поэтому необходимо четко ответить на вопрос, зачем вам компания. Формулировки типа «Я хочу обезопасить свою старость или стать свободным человеком» не подходят.

- Игнорируйте шаг бизнес-плана. Финансы любят считать. Если не просчитать доходность вложений, можно быстро разориться и разориться.

- Не проводите маркетинговые исследования. В бизнесе нельзя поступать так, как следует. Необходимо регулярно анализировать ситуацию (даже после выхода на рынок), быть в курсе изменений и тенденций и соответствовать текущим запросам и потребностям населения. Это поможет предотвратить ошибки, найти новые пути развития и масштабирования.